Viejas argucias, nuevos atropellos (II)

La Ley 100: el comienzo del despojo de las pensiones por el capital financiero

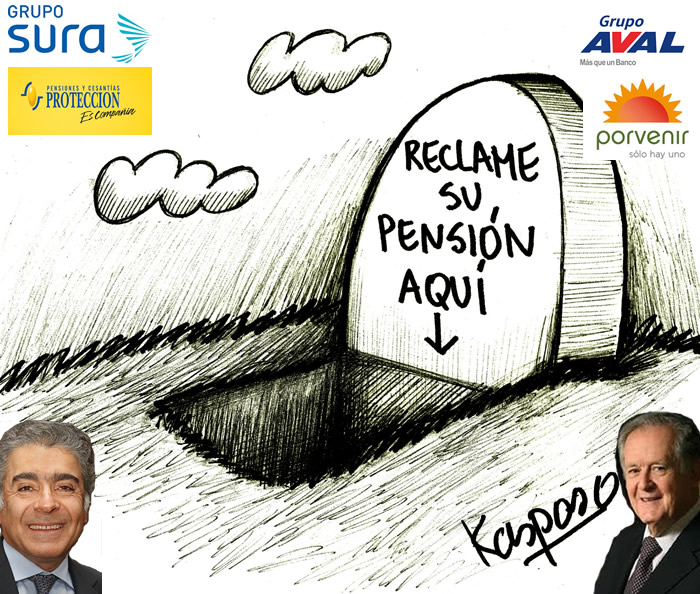

Caricatura de kasposo con arreglos que han circulado en las redes sociales

La Ley 100 de 1993 entregó al lucro la atención de la salud y el grueso de los ahorros para pensiones de asalariados e independientes 1; el propósito inicial consistía en acabar el sistema público, que estaba a cargo de varias Cajas de Previsión y Retiro y del Instituto de Seguros Sociales, ISS; este básicamente consistía en el llamado reparto simple: con las cotizaciones de los trabajadores activos se pagaban las mesadas de los jubilados, como rige actualmente en la estatal Colpensiones, que reemplazó al ISS. Pero los promotores de la norma tuvieron que aceptar, transitoriamente, que coexistieran los dos regímenes. Con los cambios que fraguan procuran el logro de su objetivo original a cabalidad.

En aquella época varias entidades del Estado asumían completamente las pensiones de sus empleados incluso sin exigirles cotizar o los aportes eran muy bajos medidos con el rasero actual; algunos lograban la prestación con quinientas semanas y había regímenes en los que la edad no constituía requisito; de todo eso se quejaban los interesados en hacer aprobar el entonces proyecto de ley 2. También se lamentaba el ministro de Trabajo, Luis Fernando Ramírez, de que las mesadas eran muy altas, y ejemplificaba que las de Ecopetrol llegaban a un equivalente promedio a cinco veces el salario mínimo legal, y el resto, de alrededor del doble del mismo. El funcionario del régimen de César Gaviria sostenía que era el colmo que al determinar el monto se promediaba el salario de los dos últimos años o, incluso, de las doce semanas precedentes al retiro. El sistema era ineficiente, sentenciaron él y sus socios. No obstante, como se ve, no había nada que se pudiera considerar desmedido. Cierto que requería cambios, pero no para desmejorarlo sino para extender e incrementar las prestaciones. Se emprendió lo contrario: lo positivo fue barrido.

Para ambientar la imposición de la Ley 100, el gobierno, los bancos, sus centros de “investigación”, gremios patronales y los parlamentarios ponentes, entre los que figuraba, claro está, Álvaro Uribe, alarmaron que los compromisos fiscales por este concepto —sumando todo lo correspondiente al sector público y al ISS, y teniendo en cuenta tanto las pensiones causadas como las obligaciones futuras adquiridas con empleados aún activos— se acercaban a los 10 billones de pesos, más o menos treinta por ciento del Producto Interno Bruto, PIB. Pronosticaron que tal erogación crecería como una bola de nieve y devoraría el presupuesto si no se ponía remedio inmediato. Pero callaron mañosamente que el gobierno le adeudaba al ISS más de cuarenta billones de pesos, es decir, que el Estado deliberadamente estaba desangrando a la más importante entidad de seguridad social.

Los mismos que venían desestabilizando los contratos laborales adujeron también —verazmente pero con cinismo— que la alta rotación en los empleos, y los consecuentes periodos de desocupación, entorpecían la continuidad de los aportes y, por ende, debilitaban el fondo del que habrían de pagarse las mesadas. Con alardes de sensibilidad social, criticaron que el ISS solo atendía al 20% de los colombianos y que con las Cajas de Previsión la cobertura alcanzaba a no más del 50% de los asalariados; además, que el 65% laboraba en el campo o era informal, y que 40% se debatía en la pobreza, por lo cual el sistema no otorgaba ninguna amparo a estos segmentos tan grandes de la población. Hoy, cuando se alista la nueva reforma se utilizan argumentos casi idénticos: “El primer gran problema del gasto público en pensiones es la baja cobertura. A pesar de los cuantiosos recursos del Presupuesto orientados al pago de pensiones, de acuerdo con cifras de encuestas de hogares, apenas 24% de los mayores de 65 años tienen actualmente acceso a una pensión” (Informe de la Comisión del Gasto y la Inversión Pública, Resumen ejecutivo, pág. 22 ss.), y se pone el grito en el cielo aseverando que ello consume 28 % de los ingresos tributarios de la Nación. La misma cantinela la repite Luis Fernando Mejía, director del Departamento Nacional de Planeación. En 1993 como en 2018 la solución a la que se aferran gobernantes y banqueros consiste en desmejorar las mesadas de quienes ganan algo más que el mínimo y entregar el grueso de este ahorro a los tiburones financieros.

A las ignominiosas condiciones mencionadas arriba, como al desempleo y la informalidad, les atribuyeron, y les atribuyen, causas erróneas: sostuvieron que los aportes patronales y del fisco desfavorecían a los pobres en beneficio de quienes supuestamente obtenían salarios altos y pensiones jugosas; la misma generación de empleo y la competitividad internacional de las empresas colombianas estaban en grave riesgo por semejante estado de cosas, que producía “grandes pérdidas agregadas de bienestar”. Y ahora, que el 73% del gasto de subsidio en pensiones se va al 40% más “rico”, repite el director del DNP. Se agregaba que los pasivos públicos así originados estaban desplazando la inversión privada. Quizás quienes se esforzaban en las fábricas y en las oficinas por una paga que les permitía llevar pan a la mesa del hogar, educar a los hijos y ocasionalmente ofrecerles unas vacaciones nunca se imaginaron que se le pudiera achacar semejante catástrofe social y económica a su aspiración legítima a obtener una modesta mensualidad una vez la fatiga de muchos años de faena los obligara a retirarse.

Con tales adobos ideológicos, la Ley 100 autorizó la constitución de fondos privados de pensiones, que reciben un porcentaje del sueldo de cada afiliado —inicialmente al menos 13.5% 3, de lo cual, 10% aportado por el patrón, y 3.5 %, por el trabajador, destinado este último guarismo a pagarles a los fondos “administración y seguros” (Posteriormente, la cuota se incrementó al 16%)—. A este ahorro se le suman los rendimientos financieros y se le restan las pérdidas, que pueden ser abultadas, como las que se produjeron a raíz de la crisis financiera de 2008 originada en Estados Unidos, que arrasaron casi 25% de los ahorros de los cotizantes. Además, como ya se señaló arriba, se deduce también el porcentaje correspondiente a administración y seguros. El saldo constituye la base de la pensión, que tiene varias modalidades:

- El retiro programado: está a cargo de la Administradora de Fondos de Pensiones, AFP. Para el monto de la mensualidad “se calcula cada año una anualidad en unidades de valor constante, igual al resultado de dividir el saldo de su cuenta de ahorro y bono pensional, por el capital necesario para financiar una unidad de renta vitalicia para el afiliado y sus beneficiarios. La pensión mensual corresponderá a la doceava parte de dicha anualidad (art. 81, Ley 100)”. En el cálculo entran los años de expectativa de vida del afiliado y sus sobrevivientes con derecho a heredar la prestación; cuantos más años de vida, menor la mesada, que no puede ser inferior al salario mínimo. El “beneficiario” corre todos los riesgos: “El saldo que se encuentre en la cuenta del pensionado puede aumentar o disminuir según las condiciones de mercado, es decir, verse afectado en cualquier sentido por factores exógenos a la misma (precios de mercado de los títulos, volatilidad de la tasa de cambio o extralongevidad de los beneficiarios o del afiliado), factores que de la misma manera determinan una variación en el monto de la pensión que se percibe. Lo anterior permite entonces concluir que en esta modalidad el pensionado asume los riesgos de extralongevidad y de mercado, lo que significa, de una parte, que una supervivencia más allá de la prevista en las tablas de mortalidad que se utilicen para el cálculo de la pensión incidirá negativamente en el monto de la mesada y, de otra, que el pensionado asume directamente las variaciones del saldo de su cuenta como consecuencia de las variaciones del mercado público de valores donde se transan los activos del fondo, lo que implica que la disminución o aumento de la rentabilidad de los recursos que se encuentran en el fondo de pensiones respectivo incide, favorable o desfavorablemente, en el monto de la pensión”. Como una manera de atenuar estos riesgos se estableció que: “El saldo de la cuenta de ahorro pensional, mientras el afiliado disfruta de una pensión por retiro programado, no podrá ser inferior al capital requerido para financiar al afiliado y sus beneficiarios una renta vitalicia de un salario mínimo legal mensual vigente (…)”. No obstante, la persona que adopte el retiro programado puede quedar sin pensión por una pérdida súbita fuerte en el mercado de valores; adicionalmente, hay que anotar que es casi inevitable que los fondos para el retiro programado se esfumen rápidamente a causa de la inflación y los altibajos del mercado.

- Renta vitalicia inmediata, que tampoco puede ser inferior al salario mínimo.

- Retiro programado con renta vitalicia diferida: el afiliado percibe por un tiempo las mesadas de retiro programado y a partir de una fecha pactada paga una prima única por una póliza de renta vitalicia, que tampoco puede ser inferior al salario mínimo.

- Diferentes combinaciones de las anteriores, autorizadas por la Superintendencia Bancaria.

Los varios tipos de renta vitalicia están en manos de las aseguradoras; estas y las Administradoras de Fondos de Pensiones son brazos de los grupos financieros, que organizan ambos tipos de instituciones; por ejemplo, el grupo Antioqueño tiene Sura, que ofrece las pólizas, y Protección, como Administradora de Pensiones. En general, la renta vitalicia no puede ser mayor al salario mínimo, pues las compañías aseguradoras tienen que cubrirse contra los riesgos de mercado, inflación, tasas de cambio, extralongevidad, aumentos de salario mínimo, etc. Aquí estriba una de las razones claves de por qué los financistas propugnan la rebaja del salario mínimo; cuando la aseguradora firma una póliza de renta vitalicia ha hecho proyecciones de incrementos del mínimo a quince, veinte o más años. Si el porcentaje del alza es mayor que la proyección con base en la cual se cobró la prima, la aseguradora disminuye sus ganancias; si, por el contrario, ese porcentaje es menor, obtiene utilidades adicionales. Igualmente, si el afiliado, o el cónyuge muere pronto. Es la causa también de que los agiotistas clamen porque se autorice que la pensión pueda ser inferior al mínimo. De tal manera que luchar por un salario mínimo digno corresponde al interés general de los trabajadores todos, sean de los Fondos o de Colpensiones o independientes que cotizan para pensión, aunque obtengan remuneraciones comparativamente elevadas. Y la batalla por defender la pensión va indisolublemente ligada a la de conquistar un salario mínimo digno.

La mayoría de las personas del Régimen de ahorro individual no reúnen las sumas necesarias ni para el retiro programado ni para la renta vitalicia, pues cerca del 80 % perciben menos de dos salarios mínimos; tienen que acudir a la Garantía de Pensión mínima (art. 65 Ley 100), pero deben haber cumplido 62 años los hombres y 57 las mujeres y haber cotizado al menos 1.150 semanas. La institución a cargo de estos pagos es el Fondo de Garantía de la Pensión Mínima, que se fondea con 1,5 % adicional —que se estableció en el año 2002— de descuento al salario, no con dinero de los Fondos privados. En caso de que la persona tampoco cumpla estos requisitos, no le queda más que reclamar la devolución de saldos, ya muy depreciados.

La criatura de la Ley 100, engendrada mediante la fuerza por el Estado —los aportes no son voluntarios—, fue bautizada sistema de ahorro individual, y se le alimentó con enormes raciones de mentiras: la persona se podría retirar a la edad y con las semanas cotizadas que quisiese y obtener una mesada del monto que le apeteciera. En todo caso, esta sería superior a las que abonaba el Instituto de Seguros Sociales, según dijo el ministro. Los rendimientos de los ahorros podrían llegar a ser astronómicos, especies de balotos. Dada la complejidad de las fórmulas actuariales, la inmensa mayoría de la gente no puede calcular cuánto tiene que ahorrar para obtener qué suma; en consecuencia, no fue difícil entramparla. Se ocultó a las víctimas que para obtener una mensualidad un poco superior al salario mínimo tendría que depositarles a los Fondos, según fuera su ingreso, una suma igual o superior al mismo. Hoy, casi dos décadas después, se alega que “cuando arrancó el sistema no había una adecuada proyección del ingreso para cada persona y muchos se fueron tras ilusiones que no se concretaron y sufren las consecuencias”. Pero no se trata de un mero problema de imprevisión, sino de fraude, pues la gente se queja de “la falta de información que los asesores de las administradoras de fondos de pensiones debieron entregarle de manera veraz, transparente, suficiente y oportuna al momento del traslado o afiliación… Esto ha determinado que muchas personas hayan demandado para que se declare ilegal su traslado o afiliación a los Fondos por haberse basado en el engaño. Una queja permanente de quienes reclaman es que en el momento de ofrecerles los servicios de administración se omitió presentarles una proyección de los aportes necesarios para llegar a obtener el monto esperado”.

La verdad se evidencia: nada importa que la receta que se ha aplicado desde 1993 no haya curado las dolencias para las cuales supuestamente se prescribió —como lo demuestran las mismas cifras en materias de cobertura, pobreza e informalidad, traídas a colación por los tutores de las reformas—, tampoco que el enorme sacrificio impuesto a los asalariados haya sido en vano: el móvil de estos proyectos es la rapiña, no la justicia. Este botón de muestra enseña cómo funciona el capitalismo de nuestra época: parasita a la sociedad.

Muy revelador que con el alegato de librar al fisco de abultadas erogaciones los ponentes de la Ley 100 lo privaran de percibir las cuotas y, en cambio, le cargaran con la obligación de cubrir tanto los descalabros contingentes como los previsibles del retorcido diseño y de pagar los bonos pensionales de quienes se trasladaran a los Fondos privados. El ministro Ramírez tenía la solución: que dichos Fondos le prestaran al gobierno a interés para que éste les girara a los mismos prestamistas las sumas correspondientes a los bonos.

Pero no solo se prometieron precauciones contra las pesadillas presumibles; se indujo a los damnificados al sueño, o mejor, al delirio: los Fondos emularían por servirles mejor, y el arma primera de esa rivalidad no sería otra que ofrecerles rentabilidades superiores; la sana y vigorosa competencia que convierte al cliente en rey —pero de burlas— se empeñaría también entre el sistema público, que sobrevivió, aunque mal herido, a ese primer embate, y el privado. El trabajador decidiría libremente a quién confiarle sus cotizaciones para obtener los mayores beneficios.

Para que tanta dicha pudiera perdurar había algunos requisitos. La edad de pensión tendría que aumentarse con cierta regularidad habida cuenta de “las circunstancias demográficas”, era imperativo eliminar los “excesos” tales como las pensiones muy elevadas (todas las superiores al salario mínimo) y “equilibrar los beneficios ofrecidos en sistemas alternativos”, o sea, deprimir las condiciones del régimen de reparto y de los especiales para nivelarlas con las de ahorro individual. Como carnada añadida, se prometía que sí se aprobaban tales modificaciones, los pobres mayores de setenta años recibirían un auxilio de hasta medio salario mínimo; actualmente, semejante ayuda no alcanza los cien mil pesos, y cubre apenas a una pequeña fracción de esa población, además de utilizarse como instrumento para captar votos. En la presente campaña presidencial el candidato uribista Iván Duque ha prometido que al final de su gobierno, por allá en 2022, la elevará a la fabulosa cifra de doscientos mil, para acabar, de una vez, y para siempre, con “la pobreza monetaria”.

Pero no se piense que los agiotistas y sus reformadores solo inventaron argumentos infames o describieron dolencias reales para prescribirles remedios equivocados, sino que, por momentos, transparentaron sus verdaderas motivaciones. Dijeron que en los países en desarrollo, que padecen escasez de capital, pero cuentan con una población joven y en los cuales el sector moderno tiene campo para expandirse, el ahorro forzoso de la seguridad social, especialmente el de las pensiones, constituye una fuente decisiva para las finanzas y las inversiones…para el desarrollo. Consideraron ese ahorro útil y definitivo. Al crearse los fondos privados de pensiones el mercado de capitales se vigorizaría, las empresas contarían con recursos enormes y baratos para subvencionar sus operaciones; florecerían, entonces, la industria y la agricultura. Las cosas mejorarían tanto que a principios del siglo XXI, dijo el ministro Luis Fernando Ramírez, en vez de desempleo, quizá habría escasez de mano de obra en Colombia. Este hoy es más elevado que entonces.

Lo que sí se cumplió, y con creces, fue aquello de dinamizar el mercado de capitales: habían estimado que para 2025 las reservas de los Fondos alcanzarían $48,5 billones, y este año, 2018, ya suman $227 billones, con los cuales se apalanca el capital financiero para controlar una porción creciente de la economía nacional y para hacerse a activos en mercados foráneos.

Pero la industria y la agricultura, en vez de prosperar, se han debilitado. Debido a la privatización de las pensiones —y al conjunto de medidas neoliberales— el agio se ha enseñoreado de la economía colombiana. Según el Banco Mundial, en 1990 la producción agropecuaria aportaba 16,7% del PIB total, en 2015, solo el 6.5%, y ha continuado su declive. Las manufacturas contribuían con el 20,6% del PIB, y en 2015 no llegaban al 11%. Por el contrario, la banca ya constituye el 20% del PIB, triplicando al agro y duplicando a la manufactura.

Así, pues, los renglones productivos fundamentales para el bienestar y el desarrollo de un país languidecen bajo el peso de la competencia extranjera y el desangre de la usura. La Ley 100 a los únicos que ha servido es a los grandes conglomerados económicos, en particular al Grupo Aval, dueño del Fondo de Pensiones Porvenir, y al Grupo Empresarial Antioqueño, que controla Protección. Otros conglomerados también han obtenido ingentes e injustificados rendimientos. Old Mutual vendió sus operaciones en Colombia, Uruguay y México a la firma asiática CMIG International por USD 460 millones; en buena medida, lo que entregó por tan elevada suma fue el derecho de sacar rentabilidad al manejo de pensiones de miles de trabajadores.

La situación que vive el sistema público de pensiones se debe en enorme medida a la Ley 100. Al instituirse los Fondos, se le empujó a la ruina y se fomentó su déficit. El ministro Ramírez señaló que: “Los seguros IVM [Invalidez, vejez o muerte] del ISS se financian como un impuesto a la nómina, a una tasa sobre el salario que ha de ser igual a la razón de las pensiones pagadas sobre los salarios asegurados, más un porcentaje adicional para la administración 4…”. Si aplicamos dicha fórmula, tendremos que:

Número de pensiones pagadas / número de salarios asegurados x 100 + porcentaje para administración = monto de la cuota como porcentaje del salario. Tomemos el número de pensionados de los Fondos (112.000) y sus cotizantes y al cociente le sumamos 3 % (muy elevado, en nuestra opinión) por concepto de administración y seguros.

Fondos privados: 112.000/14.500.000 (número de cotizantes) = 0.0077 x 100 = 0.77 + 3 %. La cuota debería ser de menos de 4% del salario.

Si se supone que por la inestabilidad del empleo y demás el 50% no cotiza regularmente, y no se tienen en cuenta los aportes esporádicos —que, en realidad, entran a las utilidades de los Fondos—, tendríamos:

112.000/7.250.000= 0.0154 x 100= 1.54 + 3= la cuota debería ser de apenas 4,54 % del salario, pero los Fondos reciben 16 %; queda una reserva adicional de 11.46%.

Como Colpensiones les gira a 1.300.000 pensionados y cuenta con 6.500.000 cotizantes, tenemos:

1.300.000/6.500.000=20+3%, el aporte debería ser de 23%. Existe un déficit de 7%.

Ahora, si no existiera el régimen de capitalización individual, sino que todos los trabajadores cotizaran a Colpensiones, se tendría:

1.412.000 (pensionados sumando los de los dos regímenes) /21.000.000 = 0.067 x 100= 6.72% + 3% de administración y seguros, la cuota debería ser de 9.72%.

Dividiendo por 2 el número de cotizantes de los Fondos y de Colpensiones:

3.250.000+7.250.000=10.500.000

1.412.000 / 10.500.000=0.13 x 100 = 13+3%= 16%. Es decir, si todos los cotizantes a pensiones aportaran a Colpensiones, esta no tendría ningún déficit, el cual se debe a la existencia de las AFP. Además, no estamos teniendo en cuenta la rentabilidad de los dineros pensionales en distintos periodos y la que se obtendría de las cotizaciones de quienes no aportan de manera regular. En todo caso, el erario no se vería precisado a hacer aportes significativos al sistema de pensiones.

Colpensiones se desangra, entonces, como consecuencia del traslado masivo, de millones de afiliados, a unos Fondos privados que ni siquiera les garantizan una mesada. El fisco debe asumir, con impuestos regresivos como el IVA, las responsabilidades que burlan los que reciben los recursos billonarios de las cotizaciones. Por otra parte, no se han producido ni el desarrollo económico, de las industrias y el agro, la desaparición del desempleo ni los grandes avances en cobertura del sistema de pensiones; en cambio sí ha empeorado la vida de los jubilados y la economía sufre el auge del parasitismo de las finanzas.

¿Vamos a permitir que se lleve al colmo el atropello con la reforma de pensiones que están preparando los tiburones financieros y sus portavoces de casi todos los partidos políticos? ¿O vamos a salir a luchar para dar al traste con ese abuso, y defender las pensiones y un salario mínimo digno?

¡Con las pensiones NO! ¡Salario mínimo digno!

Notas

- En este artículo abordaremos únicamente lo relacionado con las pensiones.

- Esta y las demás citas concernientes a los argumentos esgrimidos en favor de la promulgación de la Ley 100 fueron tomadas de la Exposición de motivos del Proyecto de Ley “por la cual se crea el Sistema de Ahorro Pensional y se dictan otras disposiciones sobre seguridad social”, por Luis Fernando Ramírez, ministro de Trabajo y Seguridad Social de entonces.

- Con el exclusivo propósito de beneficiar a los agiotistas el monto de la cotización, que era de 6,5 %, con la Ley 100 se incrementó de la siguiente forma: 1994, 11,5 %; 1995; 12,5 % y 1996, 13,5 % (en tres años subió más de 100 %). Mediante la Ley 797 de 2003, del gobierno de Uribe, los aportes quedaron así: 2004, 14,5 %; 2005, 15 %, y 2006, 15,5 %. Se legisló, además, que si durante 2006 y 2007 el PIB crecía al menos al 4 % se aumentaría en 1 punto porcentual adicional, con lo que, mediante el decreto 4982 de 2007, se decidió que, a partir de 2008, el monto sería el 16 %, el cual se mantiene hasta hoy.

- En una versión anterior de este artículo, cometí el error de no multiplicar por cien para convertir en porcentaje el cociente, lo que llevó a algunos cálculos erróneos, por lo que ofrezco disculpas. Agradezco a Carolina Torres Lozano y Alejandro Torres Bustamante haberme hecho caer en cuenta del desacierto.

Comentarios